Cari Adepti oggi parleremo di un’interessantissima metodologia messa a punto dall’oracolo per allocare in maniera efficiente il proprio portafoglio azionario. Iniziamo col dire che una quota di azioni nei propri investimenti non può mai mancare garantendo cospicui guadagni sul lungo termine dell’ordine del 7-8% annualizzato. Poi si può discutere se è meglio un portafoglio bilanciato 60-40 o 50-50 o 90-10 (questo portafoglio consigliato dal vate Buffet). Diciamo che generalmente si consiglia di diminuire l’azionario se i propri orizzonti di investimento sono più brevi e aumentarlo se invece si allungano.

Ma bando alle ciance veniamo al punto fondamentale: è consigliabile variare il proprio portafoglio in base alle condizioni di mercato oppure la % di allocazione deve rimanere costante? questa domanda da un milione di dollari non ha ancora una risposta definitiva. I “classicisti” sono convinti che il mercato prezzi sempre correttamente i valori azionari e quindi non si possa che prendere questi numeri come la Verità con la V maiuscola. Cosa alquanto opinabile. Il grande economista Robert Shiller premio Nobel e professore alla Yale è di diverso avviso (e così l’Oracolo). Nel suo libro “Bibbia” “esuberanza irrazionale” spiega i meccanismi delle bolle e come l’economia in quanto scienza sociale sia sottoposta ad abbagli collettivi che possono finire alquanto male. Capire quando queste illusioni si scatenino e quando possano scoppiare è alquanto difficile; lo stesso grande scienziato Isaac Newton coinvolto nel crac della Compagnia delle Indie affermò di “poter prevedere i moti degli astri ma non le vette della follia umana”. E se il grandissimo genio seicentesco è caduto in errore figuriamoci noi comuni mortali.

Ebbene il prof. Shiller ha ideato un indicatore molto interessante che ci può in qualche modo indicare la strada, il “grado di follia” del mercato attuale. Esso ha nome “CAPE ratio” o Shiller PE o PE aggiustato o CAPE10. Questo valore indica il P/E (Prezzo Utili) di un’azienda non al valore attuale ma al netto del ciclo economico (Cyclically Adjusted) convenzionalmente supposto pari a 10 anni.

La formula per calcolare tale CAPE non è molto importante, basti sapere che il valore medio storico di 16. Il 90% del tempo il CAPE del mercato (generalmente studi del genere sono riferiti al mercato americano che è quello di cui abbiamo più dati) ha oscillato tra 10 e 22. Ora vi basti sapere che il CAPE dell’intero indice S&P 500 ha raggiunto la stratosferica cifra di 29 punti. Certo stuole di anal-isti vi spiegheranno che “this time is different”, “new normal”, irrilevanza statistica e tante altre fesserie. Il mercato scotta e i saggi investitori faranno bene a prendere in considerazione questo dato.

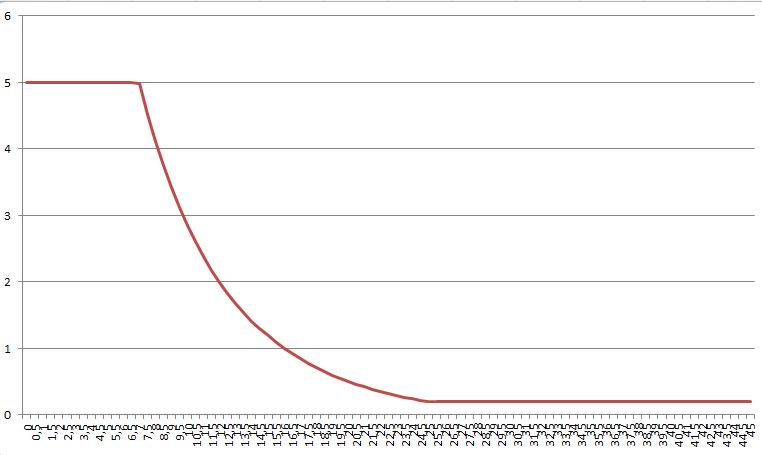

Ecco quindi l’idea di pesare i propri “possedimenti” azionari in base a questo indice modelizzando il suo andamento su una gaussiana per singolo mercato nazionale. Esistono anche idee di pesare su settori ma la definizione di “settore” è meno univoca di “nazione”. Ebbene questa “correzione” può andare da 1/5 a 5 (questo secondo il metodo adottato dall’oracolo) in base al valore corrente in base allo storico. Se per esempio alloco al 50% su azioni, questa allocazione potrà variare da 250% a 10% a seconda del CAPE attuale (allocare al 250% significa andare in leva fondamentalmente). In pratica viene fuori una cosa del genere:

Dove il valore 1 passa per “16” che è la media storica del CAPE.

La parte eccedente va lasciata in liquidità o messa in strumenti a breve (ad esempio quelli indicati nel precedente post a 18 mesi). Nel prossimo articolo vedremo come una tecnica del genere riesca a generare un portafoglio “CAPE adjusted”.

1 Comment